Российская практика ипотечного кредитования

Наибольший интерес, в рамках ипотечного кредитования, представляют следующие структуры, работающие на рынке недвижимости: АО «Строительно-сберегательная касса», Агентство ипотечного жилищного кредитования (АИЖК), Московское ипотечное агентство (МИА). Что касается ипотечного рынка Свердловской области, то это Свердловское агентство ипотечного жилищного кредитования (САИЖК), СКБ-БАНК, Банк УралСиб. То есть, можно сказать, что развитие ипотечного кредитования в России происходит не через специализированные ипотечные банки, а в рамках деятельности наиболее крупных и успешно развивающихся универсальных банков, способных даже без использования специальных инструментов привлечения средств в портфель ипотечного кредитования выделять для этих целей часть своих ресурсов.

Количество ипотечных программ, предлагаемых вышеуказанными организациями, неуклонно растет, сопровождаясь их постепенной переориентацией на рыночные условия кредитования и рефинансирование. Отдельно следует выделить программы ипотечного кредитования, финансируемые из внебюджетных источников и реализуемые на рыночных условиях. Основное поле деятельности ограничено пока что территорией Москвы и Санкт-Петербурга, где сосредоточен основной спрос на ипотечные кредиты.

К сожалению, в Российской Федерации сегодня практически нет специализированных ипотечных банков. Ипотечным кредитованием занимаются немногие коммерческие банки. Рискованность данных операций обуславливает дороговизну кредита, и тем самым недопустимость его для большинства населения. Как свидетельствует российская банковская практика, в случае невыполнения должником своих обязательств кредитные учреждения в Российской Федерации сталкиваются с проблемами при обращении взыскания на заложенное имущество.

Особой популярностью пользуется модель, когда осуществляется долевое строительство и продажа жилья в рассрочку (в целом по России по этой схеме рассрочка предоставляется на сумму 30-50 % от стоимости покупаемого жилья). Эта модель привлекательна для населения, так как жильё обходиться дешевле на стадии строительства. Модель распространяется на предприятия, которые предоставляют своим сотрудникам заём на приобретение жилья. Здесь речь идёт о крупных процветающих предприятиях, проводящих активную социальную и кадровую политику и проявляющих заботу о сохранении ценных кадров. Работники получают заём от предприятия, на льготных условиях на длительный срок (до 10-15 лет) в размере 70-80 % стоимости приобретаемого жилья, а остальные 20-30% они оплачивают из своих накоплений.

Достоинством схемы долевого строительства является обращение к населению, как к потенциальному инвестору. Фактически, по своей организации и по механизмам взаимодействия - это простейшая схема кредитования жилищного строительства лишь отдаленно напоминающая ипотеку. Жилье по схеме долевого строительства доступно далеко не всем слоям населения. В социальном плане данная схема не в состоянии радикально решить жилищные проблемы населения, особенно если речь идет о малообеспеченных слоях населения. Однако в регионах, где ипотечное кредитование не получило распространение, долевое строительство - едва ли не единственная схема приобретения жилья.

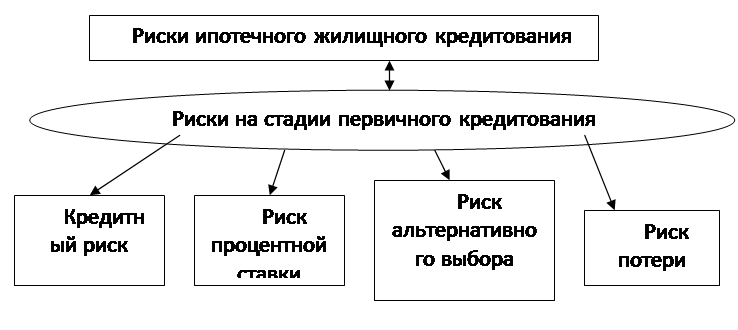

Во многом именно опасные и обостренные в случае ипотеки банковские риски дестимулируют активность отечественных кредиторов к занятию достойной ниши на этом направлении. Типичными ипотечными рисками можно назвать следующие: [7]

Рисунок 5 - Риски ипотечного жилищного кредитования

1) кредитный риск – наиболее значимый и опасный по последствиям. Чаще всего причиной его проявления служит заемщик, точнее его низкие располагаемые доходы. Кредитуя его, банк рискует в большей степени, чем, если бы он обеспечивал ссудой стабильную корпорацию. Этих доходов в какой-то момент времени становится недостаточно для дальнейшего осуществления своевременных платежей по кредитному контракту. При более детальном подходе к мониторингу потерь по данному обстоятельству можно ранжировать опасность потерь на риски невозврата и нестабильности доходов населения, требующие комплексного подхода при их учете.

Еще по теме:

Закрытие счетов юридических лиц при их реорганизации

Помимо случаев, когда договор банковского счета расторгается по соглашению сторон либо в установленном законодательством и (или) договором одностороннем порядке, возможны ситуации, когда на действие договора (его прекращение) оказывают влияние внешние обстоятельства. Деятельность юридического лица ...

Расчеты по инкассо

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другой ...

Структурно-динамический анализ валютных операций

банка

В результате опережающих темпов прироста остатков на рублевых счетах частных вкладчиков Банка за 2010 год (27,0%) по сравнению с остатками вкладов в иностранной валюте (18,1%) удельный вес рублевых вкладов в общем остатке вкладов физических лиц Банка впервые за последние четыре года превысил 80%. В ...

Главное на сайте

- Главная

- Система страхования вкладов

- Страхование ответственности

- Биржи и биржевая торговля

- Российский рынок ценных бумаг

- Кредитная система

- Банковская гарантия

- Финансовая аналитика

- Карта сайта